Инвестиционное страхование жизни в Российской Федерации

Содержание

|

Инвестиционное страхование жизни в России в 2011 году

Поправки в законодательство

Всероссийский союз страховщиков (ВСС) направил в Минфин поправки в законодательство, благодаря которым инвестиционное страхование жизни в России получит новый импульс для своего развития. По оценкам союза, это приведет к появлению длинных денег на 1 трлн руб. к 2020 году.

В распоряжении РБК daily оказалось письмо ВСС от 28 августа 2011 г. в Минфин, где говорится, что развитие экономики напрямую связано с развитием местных институциональных инвесторов, которые могут через страховые компании размещать на рынке длинные деньги. По оценке главы комитета по развитию страхования жизни ВСС Максима Чернина, если продукты класса unit linked будут разрешены, то это позволит существенно нарастить объем рынка страхования жизни к 2020 году, при этом размер активов, находящихся под управлением страховых компаний, превысит 1 трлн руб. Страховщики смогут инвестировать резервы в развитие инфраструктуры нашей страны по примеру зарубежных коллег.

На сегодняшний день в России продукты unit linked не распространены, что обусловлено отсутствием должной законодательной базы. Ключевое отличие unit linked от классических продуктов страхования жизни заключается в возможности получить потенциально высоких доход, при этом используя налоговые и юридические преференции. Аналог unit linked на российский рынок впервые выпустила компания «Allianz РОСНО Жизнь» в 2009 году, сегодня инвестиционно-страховые продукты предлагают «АльфаСтрахование» и «Россия».

Для того чтобы развивать инвестиционное страхование, комитет ВСС предложил внести ряд поправок в закон «Об организации страхового дела в РФ» и Налоговый кодекс. ВСС предлагает дополнить ст. 32.9 «Об организации страхового дела в РФ», посвященную классификации, таким видом, как инвестиционное страхование жизни.

Комитет по развитию страхования жизни ВСС предлагает ввести и особый режим государственного регулирования: дать федеральному исполнительному органу, ответственному за регулирование страхового рынка, возможность устанавливать требования к составу и качеству активов, в которые могут инвестировать средства компании при осуществлении инвестиционного страхования, а также внедрить специальное лицензирование страховщиков и учет исполнения ими своих обязательств перед клиентами.

Участники рынка в целом положительно отнеслись к инициативе ВСС. По словам заместителя генерального директора «Эсперт РА» Павла Самиева, это даст дополнительный импульс к развитию рынка страхования жизни и расширит возможности граждан для инвестирования средств. Рынок страхования жизни в России развит крайне слабо: если в США его доля занимает 50% от ВВП, то в России менее 1%, отметил г-н Самиев. По его словам, объем рынка за первые шесть месяцев 2011 года составил всего 14,7 млрд руб. По мнению управляющего директора компании «Росгосстрах Жизнь» Александра Бондаренко, развитие только инвестиционного страхования сможет увеличить объем этого рынка в несколько раз.<span id="ctrlcopy" />

Источник

Статья РБК daily "Триллион длинных рублей может прийти на рынок от страхования жизни" (http://www.rbcdaily.ru/2011/09/16/finance/562949981491994) <span id="ctrlcopy" />

Рост инвестиционного страхования жизни в России в 2011 году

В 2011 году инвестиционное страхование является наиболее бысторастущим сегментом рынка страхования жизни в России. Премии по инвестиционному страхованию жизни увеличились на 445%, обогнав традиционно «быстрые» сегменты кредитного страхования и корпоративного страхования жизни.

В маркетинговом исследовании «Инвестиционное страхование жизни в Российской Федерации: показатели, полисные условия, каналы продаж и прогноз развития», подготовленном проектом «Страховой маркетинг», отмечается, что в 2011 году отмечался повышенный интерес ведущих страховщиков к инвестиционному страхованию жизни. Несмотря на то, что в российском страховом законодательстве отсутствует такой вид как «инвестиционное страхование жизни», страховщики сумели предложить интересные механизмы преодоления законодательных ограничений, которые позволили максимально приблизить программы смешенного страхования жизни к полисам инвестиционного страхования жизни по потребительским свойствам.

О том, что программы смешенного страхования жизни с дополнительным инвестиционным доходом относятся в группу инвестиционного страхования жизни, можно определить по следующим потребительским свойствам:

- Частичное возложение инвестиционного риска на страхователя через возможность выбора инвестиционной стратегии;

- Ограниченная зависимость страховой суммы от инвестиционного дохода (только в части дополнительного инвестиционного дохода);

- Поступление рисковой и накопительной частей премии в страховую компанию;

- Отсутствие значимой гарантированной инвестиционной доходности;

- Ожидание, но не гарантирование, высокого дополнительного инвестиционного дохода;

- Обязательное наличие рисковой составляющей в договорах инвестиционного страхования жизни.

В 2012 году подобным критериям удовлетворяют программы «Пилот» компании «АВИВА», «Альфа Финанс» компании «АльфаСтрахование Жизнь», «Актив+» и другие полисы компании «Альянс РОСНО Жизнь», «Инвестор» компании «Ренессанс Жизнь».

В исследовании «Инвестиционное страхование жизни в Российской Федерации: показатели, полисные условия, каналы продаж и прогноз развития» можно узнать следующую уникальную информацию об инвестиционном страховании жизни в России:

- Объем рынка инвестиционного страхования жизни и его динамика в России;

- Показатели ведущих страховщиков на рынке инвестиционного страхования жизни;

- Премии по продуктам страховщиков – конкурентов в данном сегменте страхования жизни;

- Каналы продаж полисов инвестиционного страхования жизни в России. Структура и динамика каналов продаж в целом и по компаниям – конкурентам;

- Полисные условия по инвестиционному страхованию жизни компаний – конкурентов;

- Особенности потребительского поведения на рынке инвестиционного страхования жизни в России;

- Перспективы и прогноз развития инвестиционного страхования жизни в России.

Источники

- Исследование "Инвестиционное страхование жизни в Российской Федерации в 2012 году: показатели, полисные условия, каналы продаж и прогноз развития"

Два страховщика поделили инвестиционное страхование жизни в России в 2011 году

В 2011 году рынок инвестиционного страхования жизни в России поделили два страховщика – «Альянс РОСНО Жизнь» и «АльфаСтрахование – Жизнь». Прирост премий компаний – лидеров соответственно составил 470% и 400%. Такие показатели приводятся в новом маркетинговом исследовании проекта «Страховой маркетинг» «Инвестиционное страхование жизни в Российской Федерации: показатели, полисные условия, каналы продаж и прогноз развития».

В текущем году деятельность в сегменте инвестиционного страхования жизни России осуществляют компании «Альянс РОСНО Жизнь» (программы «Актив+» и другие продукты), «АльфаСтрахование Жизнь» (программа «Альфа Финанс»), «Ренессанс Жизнь» (программа «Инвестор») и «АВИВА» (программа «Пилот»).

В соответствии с международной классификацией программы «Альфа Финанс», «Актив+» и «Инвестор» могут быть классифицированы как «индексированные программы unit-linked с дополнительными гарантиями». В качестве дополнительных гарантий выступает сохранность уплаченных взносов, то есть указанная в договоре страховая сумма, которая может увеличиться за счет дополнительного инвестиционного дохода, но не может уменьшиться. Программа «Пилот» относится по потребительским свойствам к классическим unit-linked, то есть к программам, в которых страховая сумма полностью зависит от инвестиционного дохода. В России пока отсутствуют гарантированные и гибридные программы инвестиционного страхования жизни.

По оценке «Страхового маркетинга», инвестиционное страхование жизни имеет высокий потенциал развития даже при сохранении законодательных ограничений, которые достаточно успешно нивелируются страховщиками в части потребительских свойств продуктов.

Прогнозируемое увеличение клиентов подтверждается ростом числа россиян с накопительной стратегией поведения, совпадением целей накопления с функциями программ инвестиционного страхования жизни, возможностью безболезненной смены накопительных инструментов в рамках реализации накопительных стратегий.

Источники

- Исследование "Инвестиционное страхование жизни в Российской Федерации в 2012 году: показатели, полисные условия, каналы продаж и прогноз развития"

Инвестиционное страхование жизни в РФ 2005-2009 г.г.

Рынок страхования жизни в России в сравнении с другими рынками

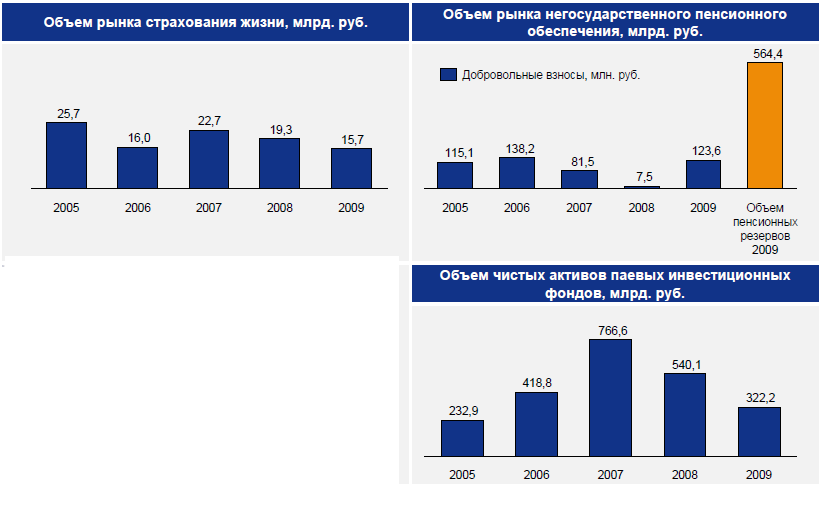

Размер рынка страхования жизни в России в 2005-2009 г. на порядок меньше рынков паевых инвестиционных фондов и негосударственного пенсионного обеспечения

• Одна из ключевых причин – отсутствие инвестиционных продуктов, которые позволяли бы страхователям принимать на себя более высокий уровень риска в обмен на более высокий потенциальный доход

История продуктов unit-linked в Европе

70-е = Первые продукты unit-linked появились в начале 70-х в Западной Европе (Франция, Германия).

90-е = В Восточной Европе рынок unit-linked возник в конце 90-х в Польше.

До 2007 = Доля продуктов unit-linked на рынке в ряде стран Восточной Европы достигла 50% от GPW по страхованию жизни.

2000-е = После резкого падения фондового рынка в 1999 продукты unit-linked стали еще более популярны в Европе. Устойчивый рост этого рынка наблюдался вплоть до 2007.

2008 = Когда финансовый кризис охватил Европу, спрос на продукты unitlinked значительно снизился. Объемы нового бизнеса на некоторых

рынках в 1кв. 2008 упали более чем на 70% по сравнению с предыдущим годом.

Наиболее широкое распространение в Европе получили продукты, доходность которых была привязана к динамике фондового рынка

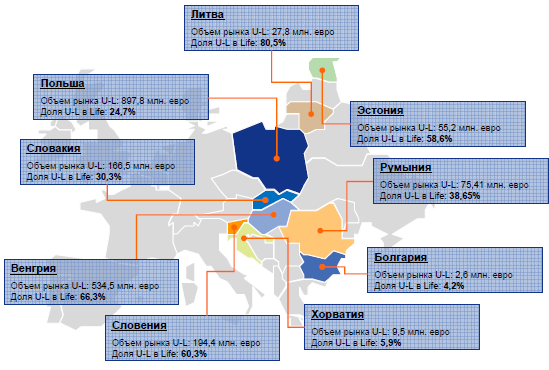

Показатели рынка продуктов unit-linked в Восточной Европе

Имеет место положительная взаимосвязь между долей unit-linked в совокупном объеме страхования жизни страны и уровнем проникновения страхования жизни.

Рынок unit-linked выступает локомотивом развития всего рынка страхования жизни

Цели и задачи введения продуктов unit-linked

| Демографические аспекты |

� Компенсация роста пенсионных выплат, связанных с увеличением продолжительности жизни � Возможность существенно увеличить государственную пенсию за счет добровольных взносов в инвестиционные пенсионные программы |

| Спрос | � Вывод продукта с прозрачной для клиента структурой расходов � Привлечение и удержание клиентов за счет более гибких продуктов � Страховая защита по основным рискам (смерть, инвалидность, травма, критические заболевания) � Улучшение клиентского сервиса |

| Дистрибуция | � Удовлетворение потребностей дистрибуторов в расширении продуктовой линейки � Более гибкая система мотивации, позволяющая авансирование комиссии |

| Финансовая устойчивость |

� Более эффективное использование акционерного капитала страховщиками � Формирование продуктового портфеля в соответствии с уровнем рискового аппетита � Повышение качества систем риск-менеджмента, качества оценки гарантий и рисков |

Социально-экономические последствия введения инвестиционного страхования

Реализация Правительственной стратегии по развитию финансового рынка РФ

Реализация поставленных задач:

•Повышение емкости и прозрачности финансового рынка

•Формирование благоприятного налогового климата для его участников

•Совершенствование правового регулирования на финансовом рынке

• Внедрение механизмов, обеспечивающих участие многочисленных розничных инвесторов на финансовом рынке и защиту их инвестиций

•Повышение уровня информированности граждан о возможностях инвестирования сбережений на финансовом рынке

Достижение целевых показателей по:

•Пенсионным накоплениям и резервам НПФ

•Соотношению активов инвестиционных фондов, пенсионных накоплений и резервов НПФ к ВВП

•Количеству розничных инвесторов на рынке ценных бумаг

•Активам инвестиционных фондов

Последствия введения инвестиционного страхования

• Рост объемов инвестиционного страхования жизни до уровня 450-500 млрд рублей в год к 2020 году

• Доведение объемов инвестируемых активов до 700-800 млрд. рублей к 2020 году

• Консолидация рынка - формирование 30-50 крупных страховщиков на российском рынке по страхованию жизни

• Привлечение частных инвесторов через механизм инвестиционного страхования жизни в количестве 6-7 млн. чел к 2020 году

• Создание дополнительных порядка 30 тысяч рабочих мест в страховании

• Повышение стабильности финансов домашних хозяйств за счет механизмов передачи накоплений от поколения к поколению

• Решение проблемы достойного пенсионного обеспечения для представителей среднего класса

Законодательные ограничения

В российском законодательстве отсутствует понятие «инвестиционное страхование», а также установлен ряд ограничений на проведение

страховых операций, что делает невозможным перенос инвестиционного риска на клиента.

| Ограничение | Пояснение | Основание |

| Страховая сумма должна быть зафиксирована в денежной форме | При выпуске полиса страхователь и страховщик должны договориться по следующим существенным условиям: объект, предмет и срок страхования; размер страховой суммы | Гражданский кодекс РФ, изменения в ФЗ-145, ст. 942 |

| Существует несоответствие между величинами резервов и покрываемых ими активов при инвестиционном страховании жизни | Максимальная доля категории активов не должна превышать доли резервов по страхованию жизни:

|

«Правила размещения страховых резервов» Приказ Минфина РФ от 08.08.2005 №100н |

| Требование по размеру минимально необходимого размера собственного капитала соответствуют стандартным требованиям по договорам, по которым инвестиционный риск остается у страховщика. | Требуемый объем капитала для страхования жизни составляет 5 % от объема резервов по страхованию жизни (включая поправочный коэффициент доли перестрахования, но не более 85 %) Коэффициент достаточности капитала должен быть не менее 130 % |

"Об утверждении Положения о порядке расчета страховщиками нормативного соотношения активов и принятых ими страховых обязательств "Приказ Минфина РФ от 02.11.2001 № 90н" |

Необходимо внести изменения в существующие законодательные акты, чтобы инвестиционное страхование жизни стало возможным

Основные положения проекта

Внести изменения в Закон о страховом деле:

Отдельный вид страхования – инвестиционное страхование жизни

Внести изменения в Налоговый кодекс:

Одинаковый подход к переоценке активов и страховых резервов по инвестиционному страхованию

Предусмотреть особый режим государственного регулирования:

• Предусмотреть возможность федеральному исполнительному органу, ответственному за регулирования страхового рынка, устанавливать требования к составу и качеству активов, в которые могут инвестировать средства компании при осуществлении инвестиционного страхования

• Введение отдельного вида страхования потребует специального лицензирования

• Требование отдельного учета позволит контролировать исполнение страховщиком своих обязательств перед страхователем

Реализация проекта

Проект внедрения в российскую практику инвестиционного страхования реализуется в 2 этапа:

1-ый этап: Создание законодательных условий для осуществления функционирования инвестиционного страхования жизни как особого вида страхования.

•Внедрение инвестиционного страхования требует внесения изменений в страховое и налоговое законодательство

•Создание отдельных правовых актов не предусмотрено

Результаты рабочей группы:

- Все материалы по первому этапу подготовлены

- Необходима политическая воля – принятие законодательных изменений

2-ой этап: Разработка нормативных документов для внедрения на практике этого вида страхования (приказы Минфина по вопросам формирования и размещения резервов, размера маржи платежеспособности, примерный лицензионный пакет для страхового организации)

Источники

- Исследование "Инвестиционное страхование жизни в Российской Федерации в 2012 году: показатели, полисные условия, каналы продаж и прогноз развития"

- Журнал "Страхование жизни"

- Обзор ВСС "Инвестиционное страхование жизни в РФ"

- Статья РБК daily "Триллион длинных рублей может прийти на рынок от страхования жизни" (http://www.rbcdaily.ru/2011/09/16/finance/562949981491994)

См. также

Инвестиционное страхование жизни